家やマンションを購入する際、一括現金支払いする方はほぼいません。

ほとんどの方が住宅ローンを借りていますが、ローン返済できなくなったらどうしたらよいのでしょうか?

今回は住宅ローンを返せなくなった際の救済策、不動産任意売却について解説します。

任意売却

任意売却とは

任意売却(にんいばいきゃく)とは、住宅ローンを返済できなくなってしまった場合に、保証会社(または金融機関)との交渉で、物件を売却する特殊な方法です。

普通は住宅ローンが残っている状態では売却できませんが、任意売却なら売却可能です。

任意という言葉の通り、所有者自身の任意(≒意志)によって「任意で売却」することを指します。

住宅ローンの債権者(お金を貸している側)である保証会社や金融機関が、この任意で売却に応じることで(承諾することで)、はじめて任意売却が成立します。

住宅ローンを返済できなくなってしまった主な原因としては、以下のようなケースが挙げられます。

- 離婚:家が不要、共働き世帯で収入減

- 転職:新たな転職先で収入減

- 子供:養育費や教育費の増加

- 病気:医療費の増加

- その他:ギャンブル、多重債務など

住宅ローン支払いの困難者にとっての救済策が、この任意売却でもあります。

通常の売却との違い

通常の売却との違いは、どんなところにあるのでしょうか。

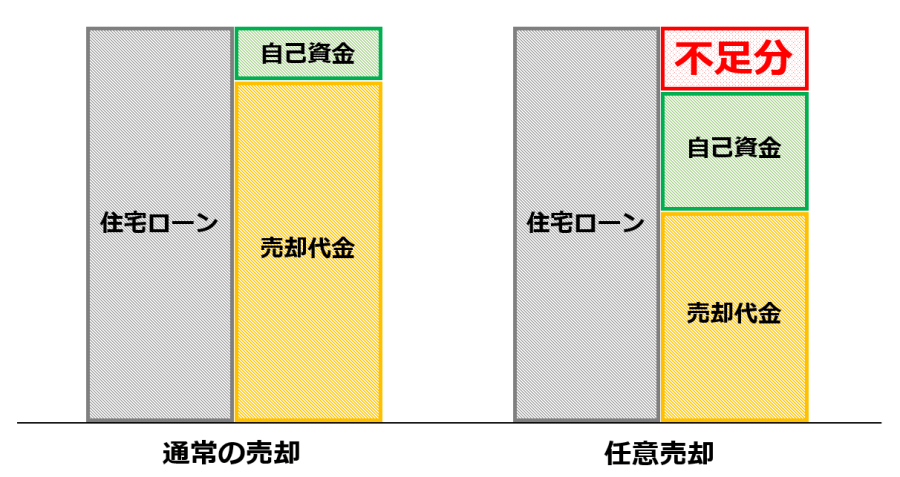

通常の売却(一般売却)の場合は、売却後に住宅ローンを完済しなければなりません。完済しない(住宅ローンが残っている)と抵当権が不動産に付いたままになってしまうからです。

※抵当権とは、住宅ローンとしてお金を借りる際に、家や土地を担保にする権利です。債務者(お金を借りてる側)がローン返済をしない場合、金融機関などの債権者(お金を貸す側)が、債務者の家や土地を差し押さえ・没取することが可能です。※詳しくはこちらの記事へ

抵当権が付いたままの不動産は没収されるリスクがあるため、新たな買主が付くことは現実的にはありえません。

ローン完済することで、抵当権が外れます。つまりまっさらな裸のきれいな状態の、不動産になります。

売却代金だけで住宅ローンを完済できればいいのですが、購入時よりも高値で売れることは稀です。

たいていの場合は自己資金を別に用意して住宅ローンを完済し、抵当権を外してもらいます(図、通常の売却)。

一方、任意売却の場合は、売却代金と自己資金によって住宅ローン完済できなくても、抵当権を外してもらうことができます。

任意売却可能かどうかの金融機関への交渉は、専門不動産コンサルタントが行います。不動産業者であれば誰でもできるわけではないの注意が必要です。

ローン完済にあたっての不足分は、そのまま金融機関への借金となり、返済義務が残ります(図、任意売却)。

この場合の不足分借金は担保物件のない無担保債権になりますので、金融機関側からするとリスクでしかありません。そのため、専門の債権回収会社(サービサー)に借金回収を委託することこともあります。

事実上は、債権回収会社に対しての借金(もちろん利息あり)ということになり、分割して、少しずつ返済していかなければなりません。

任意売却の条件

任意売却は、ローン返済の滞納が必須条件です。

住宅ローンの滞納が3~5ヶ月間ほど続くと、債権者(お金を貸している金融機関)から「期限の利益の喪失」という書面が届きます。

この書面通知によって、債務者はローン分割払いの権利を失い、債権者は一括払いを迫ってきます。

この時点から、任意売却の手続きが可能になります。

競売とは

競売(けいばい)とは、ものすごく簡単に言うと、強制的に家を売られてしまうことです。

一括返済ができないとわかると、債権(借金)は金融機関から保証会社に移り、さらに債権回収会社(サービサー)に業務委託されます(代位弁済といいます)。

サービサーは債権回収のために、法的手段を使ってきます。

債務者(お金を借りている側)が所有する家やマンションを、裁判所の権限に基づき、オークションなどで強制的に売却してしまうのです。

売却代金を債権(借金)に充当するためです。これが競売です。

競売は売値が安価になりやすいので、専門不動産コンサルタントを通して、

「競売ではなく、任意売却にしましょう。競売よりも高値取引ができます。より多くの借金を返済できますので、抵当権を外してください。」

と債権者(金融機関)に交渉することで、任意売却が成立します。

任意売却のメリット

高値売却の可能性

任意売却は、競売よりも高値で売却できますので、借金をより多く返済できる可能性があります。

売却代金で完済できない前提が任意売却ですが、残った借金分については、現実的な返済計画を提案してもらえます。

任意売却後、経済的に生活が少し楽になることが期待できます。

持ち出し費用が不要

任意売却に関するさまざまな諸費用を、売却代金から捻出することが可能です。

不動産会社への仲介手数料、司法書士への抵当権抹消費用、滞納していたマンション管理費や固定資産税、引越し費用などです。

競売の場合は、落札されるまでの毎日「遅延損害金」という費用が発生してしまいます。

時間的猶予ができる

任意売却の場合は、売却スケジュールを債務者(お金を借りている側、物件所有者)がコントロールできます。

おおよその売却時期を見据えて、引越し準備などを余裕を持ってすることができます。

競売の場合は、落札されたら所有権は落札者に移ります。強制的にドアを開けられ、鍵交換をされ、二度と自宅内に入ることができません。

任意売却であれば、強制的に追い出されてしまうリスクはありません。

公に知られない

任意売却は、通常の売却(一般売却)と同様の手法で、営業・販売活動が行われます。

そのため近所には住宅ローンが滞納していることが知られることはありません。

一方、競売の場合は「競売物件」として広くインターネットや新聞、情報誌に掲載されてしまいますので、周囲に事情を知られてしまいます。

任意売却のデメリット

売れない可能性

任意売却は競売よりも高値で売ることができますが、必ずしも希望価格で買ってくれる購入者が現れるとは限りません。

借金返済をしたいがために、市場価格よりも大きく高値である場合は、売れ残ってしまう可能性も十分に考えられます。

しばらく売れ残り続け、今後も売れる気配がない場合は、債権者(金融機関)から任意売却を許可しない、拒否されるリスクもあります。

連帯保証人の同意

住宅ローンを借りる際、連帯保証人が付いている場合には、任意売却に対する連帯保証人の同意が必要となります。

連帯保証人に反対されている、連絡がつかない、行方不明…などの同意が得られない場合は、任意売却をすることはできません。

連帯保証人の同意がない場合は、競売しか選択肢はありません。

ブラックリストへの登録

任意売却そのもののデメリットではないですが、住宅ローンの滞納が3ヶ月以上続くと、信用情報機関(いわゆるブラックリスト)に登録される可能性があります。

ブラックリストに登録されると社会的信用がなくなり、金融機関からの借り入れやクレジットカードの新規発行・更新ができなくなります。

一般的には登録されてから7年間ほど経つと、ブラックリストから削除されると言われています。

競売後でも任意売却は可

たとえ競売が始まってしまったとしても、任意売却することは可能です。

競売は債務者(お金を借りている側、物件所有者)の意思に関係なく、勝手にどんどん進んでしまいますが、競売が完了するまでに任意売却を成功させれば問題ありません。

厳密には、競売の開札日(入札の結果発表日)の前日までに、任意売却を完了させておかなければなりません。

物件や状況にもよりますが、競売開始から開札日まではおおよそ3~8ヶ月ほどです。

この間に任意売却において必要なすべてのこと、金融機関への交渉から営業活動~契約書締結~物件引渡しまでを完結させる必要があります。

まとめ

任意売却は、住宅ローンを完済できなくても、抵当権を外してもらえます。

多くのメリットがありますが、特殊な売却方法ですので、任意売却を得意とする専門業者で診断・相談することをおすすめします。

任意売却は、どこの不動産会社でもできるものではありません。